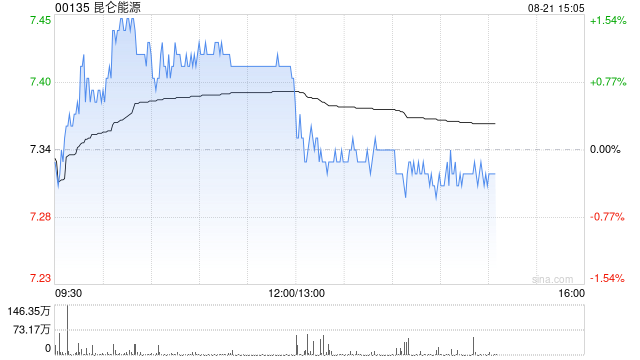

中金发布研报称,由于昆仑能源(00135)分销与贸易板块盈利存不确定性,下调2025/2026净利润9.9%/10.1%至60.19亿元/62.05亿元。当前股价对应2025/2026年10.1x/9.6xP/E。维持跑赢行业评级,综合考虑盈利预测调整及公司中长期派息潜力,该行下调目标价5.9%至8.00港元,对应2025/2026 10.5x/10.1xP/E,较当前股价有4.6%的上行空间。

中金主要观点如下:

1H25业绩低于该行预期

公司公布1H25业绩:收入975.4亿元,YoY+5%;归母净利润31.6亿元,YoY-4%,低于该行预期,主因部分老旧管网改造已于2024年结束,应确认补贴减少导致1H25其他收益净额同比减少49%至3.8亿元。

1H25公司天然气销售量同比+10%至291亿方,其中分销与贸易气量同比+22.6%至124亿方,零售天然气量同比+2.2%至167亿方(工业气量+8.0%YoY),零售气价差0.44元/方,YoY-0.01元/方,新增用户39.9万户,YoY-11.2%,接收站平均负荷率86.8%,YoY+1.4ppt;LNG工厂平均负荷率57.1%,YoY -1.3ppt;LPG销量307万吨,YoY+4.9%。

2025年多项指引有所调整

公司于业绩会上调整了零售气量增速(+5% YoY vs 前期 +8% YoY),LNG工厂加工量(+0-2% YoY vs前期 +7%YoY),LPG销量(580万吨 vs前期560万吨)等多项2025年运营数据指引,该行认为整体反映了目前下游用气需求仍显疲弱的事实;此外,公司仍维持了全年新增用户数(全年新增60-70万户),LNG接收站平均负荷率(全年85-90%),上游业务全年权益销售量800万桶的指引。

分销与贸易业务盈利能力仍存下行压力

剔除补贴减少影响外,该行测算公司天然气销售业务盈利仍有所下降,该行认为主因1H25LNG现货价格走弱导致天然气分销与贸易业务的盈利能力出现下行,向前看,考虑到2026年起国际LNG供需关系或趋于宽松,该行认为部分对LNG现货价格敏感度较高的分销与贸易气量的盈利能力或仍存下行压力。

派息稳健,且中长期仍有提升潜力

1H25公司在业绩略有下行的背景下仍保持了派息的小幅增长,向前看,考虑到公司在手现金充裕且自由现金流维持在较高水平,该行认为公司或有能力进一步提高对股东现金回报力度的信心,中长期派息比例或有望提升至55-60%。

风险提示:LNG价格超预期下跌,国际油价超预期下跌。