净利率水平降至冰点,盈利压力加大;融资成本持续下行,三条红线指标首次达到绿档。

◎ 作者 / 房玲、洪宇桁

核

心

观

点

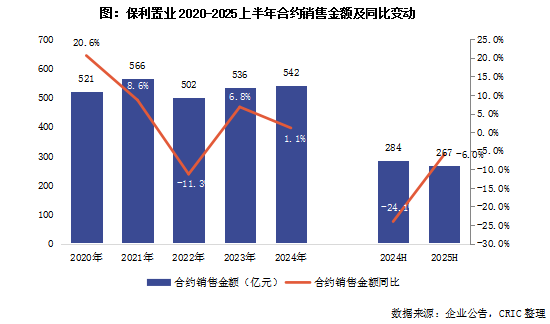

【存货去化压力仍未好转,销售均价创新高】2025上半年保利置业实现全口径合约销售金额267亿元,合约销售面积96.1万平方米,分别同比减少6%和13.7%;合约销售均价达到了27763元/平米,再创近年来的新高。2025年中期企业的已竣工可售物业存货货值相较于期初增长了3.2%至466.9亿元,对存货货值的占比由36%提升至37.4%,企业的存货去化压力仍未好转。

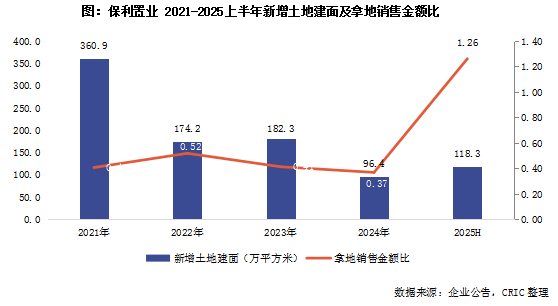

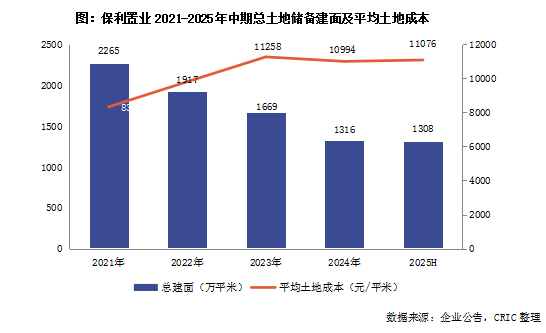

【拿地销售比大幅提高至1.26,重点布局上海杭州广州三个核心城市】2025上半年保利置业在上海、广州、杭州、济南和威海新增了9个项目,新增土储建面为118.3万平方米,权益比例为74%。拿地总价约337亿元,按金额计算的拿地销售比为1.26,企业的拿地力度大幅提高,且在上海、杭州和广州三个核心城市的投资占比达到了88%。截至2025年中期,保利置业的总土储建面为1308万平方米,相较于期初减少了0.6%。

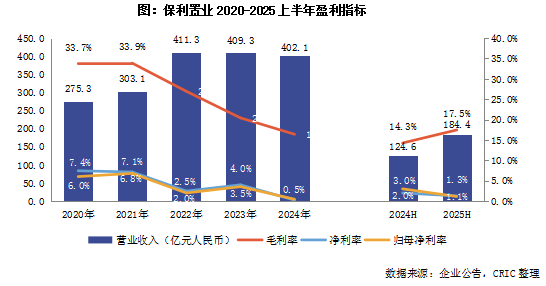

【净利率水平降至冰点,盈利压力加大】2025上半年保利置业的营业收入为184.4亿元人民币,同比增长48.1%;毛利润同比增长了81.3%至32.2亿元,毛利率同比提升了3.2个百分点至17.5%。净利率同比下降了0.7个百分点至1.3%;归母净利率同比下降了1.9个百分点至1.1%。归母核心净利润为0.29亿元,同比减少92.3%,归母核心净利率也同比下降了2.8个百分点至0.2%。净利率水平降至冰点,企业盈利压力加大。

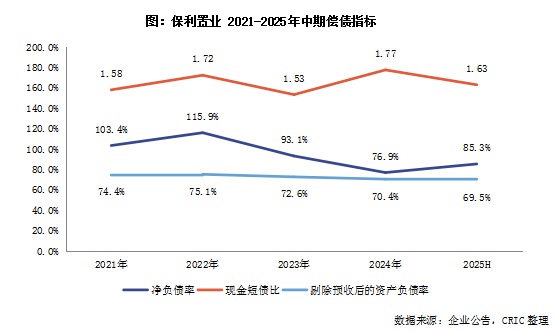

【融资成本持续下行,三条红线指标首次达到绿档】保利置业在2025上半年完成了3笔共40亿元公司债券的发行,票面利率均低于2.7%,推动企业平均融资成本相较于期初继续下降了0.48个百分点至2.9%,企业仍然保持着较强的融资能力。期末保利置业的持有现金相较于期初减少了17.9%至284.7亿元人民币,短期有息负债减少了10.5%至174.8亿元,非现金短债比降至1.62。同时企业的净负债率相较于期初提升了8.4个百分点至85.3%,剔除预收款后的资产负债率也降低了0.9个百分点至69.5%,三条红线指标首次达到绿档,企业财务状况仍在优化。

01

销售

存货去化压力仍未好转销售均价创新高

2025上半年保利置业实现全口径合约销售金额267亿元,合约销售面积96.1万平方米,分别同比减少6%和13.7%。企业的销售额跌幅同比优于百强房企平均水平,在克而瑞《2025上半年中国房地产企业销售TOP100排行榜》上全口径销售额排名相较于2024年底提高2名至第15名。

值得注意的是,2025年中期企业的已竣工可售物业存货货值相较于期初增长了3.2%至466.9亿元,对存货货值的占比由36%提升至37.4%,企业的存货去化压力仍未好转。

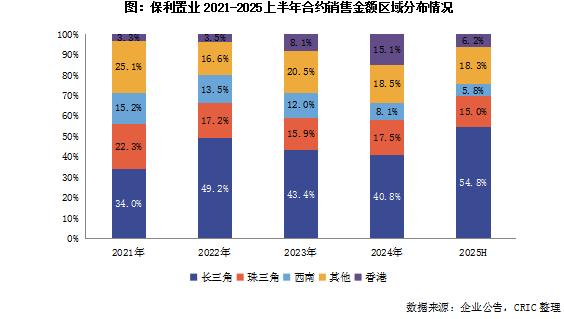

2025上半年保利置业的合约销售均价达到了27763元/平米,相较于2024年提升了8.7%,再创近年来的新高。这主要是因为企业在上海的销售金额占比达到了22.8%,长三角地区整体的销售额占比达到了54.8%,也是近年的新高,从而拉高了整体的销售均价。

02

投资

拿地销售比大幅提高至1.26重点布局上海杭州广州三个核心城市

2025上半年保利置业在上海、广州、杭州、济南和威海新增了9个项目,新增土储建面为118.3万平方米,权益比例为74%。拿地总价约337亿元,按金额计算的拿地销售比为1.26,企业的拿地力度大幅提高,且在上海、杭州和广州三个核心城市的投资占比达到了88%。

截至2025年中期,保利置业的总土储建面为1308万平方米,相较于期初减少了0.6%,其中在建面积512万平方米,待建面积约796万平方米。从土地分布来看,保利置业的土地储备中长三角和大湾区的建面占比为45%,和期初持平;一线城市的占比达到30%,相较于期初提升了1个百分点,企业总土储的平均土地成本达到了11076元/平方米,继续保持在近年来的高位。

03

盈利

净利率水平降至冰点盈利压力加大

2025上半年保利置业的营业收入为184.4亿元人民币,同比增长48.1%;毛利润同比增长了81.3%至32.2亿元,毛利率同比提升了3.2个百分点至17.5%。而随着合联营业绩由正转负,同时销售费用同比增长了92.9%,保利置业的净利率同比下降了0.7个百分点至1.3%;归母净利率同比下降了1.9个百分点至1.1%。归母核心净利润为0.29亿元,同比减少92.3%,归母核心净利率也同比下降了2.8个百分点至0.2%。净利率水平降至冰点,企业盈利压力加大。

04

偿债

融资成本持续下行三条红线指标首次达到绿档

在房企融资环境仍然趋紧的情况下,保利置业在2025上半年完成了3笔共40亿元公司债券的发行,票面利率均低于2.7%,其中有1笔3+2年期的票面利率低至2.46%。推动企业平均融资成本相较于期初继续下降了0.48个百分点至2.9%,企业仍然保持着较强的融资能力。期后又发行了两笔共15亿元的中期票据,票面利率也都低于2.8%,企业未来的融资成本可能还能继续降低。

期末保利置业的持有现金相较于期初减少了17.9%至284.7亿元人民币,短期有息负债减少了10.5%至174.8亿元,现金短债比降至1.62。企业的短期偿债压力仍然较低,但考虑到受限制现金和预售监管资金也占据一部分比例,未来企业仍需进行稳健的现金流管理。

从未来的有息债务到期情况来看,在一年后但两年内到期的规模约为170.7亿元(占比25%)、在两年后但五年内到期规模为250.3亿元(占比36.7%)、在五年后到期规模为86.2亿元(占比12.7%)。两年内有息负债占比50.6%,企业债务结构有所优化。

2025年中期企业的总有息负债同比减少3.2%至682亿元,净负债率相较于期初提升了8.4个百分点至85.3%,剔除预收款后的资产负债率也降低了0.9个百分点至69.5%,三条红线指标首次达到绿档,企业财务状况持续优化。

以上代表克而瑞研究中心团队观点,仅供参考

转载注明出处:克而瑞地产研究(cricyjzx)多谢配合