21世纪经济报道记者 吴霜 上海报道

“存款替代”类理财是理财公司的“吸金”利器,但此类产品必须回答的问题是,如何做到具有流动性的同时,收益高于存款乃至一般货基。在当前市场环境下,这个答案越来越难,但也不是没有。

去年,保险资管的“高息存款”、银行的“手工补息”,一个个无风险、高收益产品悄悄落幕。与此同时,另一种“补息”形式正在萌芽。

近日,21世纪经济报道记者了解到,一种“货币增强”策略在理财子和银行金市部门非常火爆。所谓“货币增强”就是在货币基金的基础上,由合作机构再补贴几十个BP的收益,合作机构可能是基金三方代销机构,也可能是券商、信托等。

持续的“资产荒”背景,叠加客户对理财产品收益“稳健”的极致要求,理财产品对于具有高收益、低风险特征的资产趋之若鹜。此外,为了在营销渠道吸引更多的投资者,理财公司也有强烈的“卷收益”的诉求,不断地“打榜吸金”。这种需求,则成为一些合作方——如三方基金代销机构、券商资管、信托等争相迎合的竞争点。

相较于以往“高息存款”、“手工补息”动辄3%以上的收益水平,这类“货币增强”产品的利率并不高,大多在2%上下,但是高于一般货币基金产品,在当前环境下对理财公司作为底仓配置的流动性管理资金来说,仍然具有较高吸引力。

事实上,这种“增强类”产品近两年早就在三方机构的主导下开始发展,但目前,代销机构的“补贴资源”已经无法满足需求了,与此同时,一些券商开始纷纷发力。

如何补贴?

记者了解到,这种“货币增强”产品,其实就是理财公司在某个代销机构购买货币基金,作为其一个或多个资管产品底仓配置的一部分,这部分资金需要一定的流动性。购买后,该资管机构在获得货基本身的收益外,还可以收到代销机构补贴的“利息”。

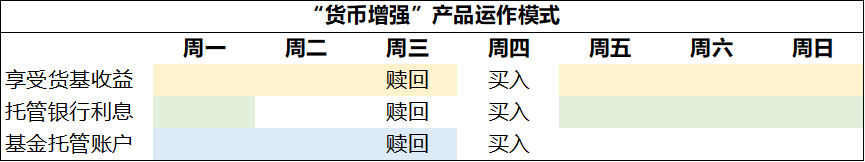

按照交易规则,理财公司在T日通过代销渠道购买货币基金,资金首先会进入代销机构的托管账户,在T+2进入基金账户,考虑到周末作为非交易日,资金往往会在代销机构的托管账户停留1-2天,极限情况下,如果在周四购买,资金在下周一才会进入基金账户,其间会在代销机构的托管账户停留4天。

资金在代销机构托管账户停留的这几天,会产生相应的银行活期利息,这笔利息归代销机构所有,一般情况下,常规操作的沉淀利息也微乎其微,但是,当理财公司和代销机构达成共识,在周四申购、下周三赎回,利用极限情况下的4天窗口期、反复频繁操作,大规模、高频率加持下,也可形成一笔可观的资金沉淀。

此时,代销机构再将这笔本属于自己的利息作为货基收益的一部分补贴给理财公司,使得理财公司配置到了超过正常货基收益水平的货币基金,再作为底仓配置到其他理财产品。

收益能增厚多少?

“每家理财子都有对这类产品的需求,主要看其内部合规是否允许”。一位业内人士告诉记者,“因为它可以帮助产品稳稳提升净值,不需要承担任何风险,只要是资金池里有沉淀的灵活资金都适用,他的本质就是货币基金,底层可以是债券、同业存单,存款等等,只是销售中介会在货基的基础上额外给0.6%-0.8%的年化收益,按照持有4天来算,实际上对于货基来说可以增加至少30-40BP的年化收益,这对于货基来说还是比较可观的”。

假设一只货基的底层资产的收益率是1.5%,按照上述操作模式,即一周享受6天收益,他一周的基础收益率就是1.29%。如果补贴0.8%,持续四天,再将这4天的收益率分摊到7天,每天的年化收益则可以提升0.46%,整个产品的年化收益率就来到了1.96%。

一位资管行业从业者告诉记者,“如果一家券商的资金成本在0.9%左右,受公司合规的限制最多能贴0.8%的收益,相比于三方机构,这个价格其实是没有竞争力的,因为三方可以给出更高的补贴,甚至可以让整体收益达到2%以上,对三方来说,这业务本身是亏本的买卖,因此,一般会搭售权益类的基金”。

记者了解到,目前股份行理财子和城商行理财子对此产品的接纳程度较高,需求也较大,“已经有城商行理财子从我这下单2亿元,股份行理财子的下单规模更大,而部分国有行理财子认为这一产品有合规风险,因此没有参与”,上述从业者表示。

不过,他也坦言,“类似的操作算是打了个擦边球,其实不可持续”。

可以看出,所谓的“贴息”并不是代销机构拿出真金白银来吸引理财子客户,而是将托管机构给到他们的活期存款利息,转交给客户,以换取规模。

这一利息不是固定的,而是由代销机构和托管银行协商而来,整体产品规模大的代销机构的议价能力比较高,也就可以拿到更高的利率。据记者了解,这一利率水平也成为了代销机构选择托管行的重要考虑因素之一。一般代销机构会找比较小的城商行做托管行,因为他们对存款规模的增长有更大的需求,愿意支付更高的利息水平。

近些年,随着互联网代销平台的兴起,其规模也远远超过了大多数传统金融机构。基金业协会数据显示,截至2024年底,公募基金销售保有规模前三分别是蚂蚁基金、招商银行和天天基金,尤其在股票型指数基金保有规模方面。也正因如此,三方机构给得起更高的贴息价格。

也有不少从业者坦言,“这其实是个亏本买卖,卖出的越多亏得越多,所以三方的额度才会短缺;还有一个原因是,随着市场规模的扩大,小银行也面临着较大的息差压力,较高的托管规模和利率难以为继,使得三方机构缺少了足够的‘货源’”。

另一位从业者表示,“无论是三方代销机构,还是券商,都是想通过此业务增加代销规模。近期由于市场需求持续增长,三方补贴太多难以为继,开始额度不足,因此券商开始借机发力这一业务,虽然补贴力度不如三方,但是胜在额度充足。”

羊毛出在谁身上?

理财获得收益,代销获得规模,银行获得存款。“货币增强”策略完美的运转模式看似让所有参与方都能从中获益,但是一位理财子人士向记者一针见血地指出,“货基贴息,其实损害了原有持有者的利益”。

因为,要享受最高的收益水平,必须严格遵行“周四买入,周三赎回”模式,在这一循环链中,客户享受了6天的货基收益,但资金实际上只在基金托管账户上待了3天,即周一到周三。多出来的3天收益,就是从其他投资者资金的投资收益中分割出来的,简单来说,就是拿了其他货基持有人赚的钱。申购的额度越大,其他基金持有人被“剥削”越严重。

此外,随着参与者增加,资金规模变大,也会导致大量资金在市场上集中申购、赎回,从而易引发系统性风险。

整体来看,对理财子来说,“贴息”带来的无风险收益在目前“资产荒”的背景下吸引力不断提升,如果配置比例较大,会带来净值的稳定提升,但如果作为资产配置中的一小部分,收益分摊下来可能并不显著;对于代销机构来说,可以说是放弃了部分自己的利润来服务客户;对于托管银行来说,通过更高的活期存款拉来了大量存款;而对于普通货基投资者来说,也变成了“被薅的羊毛”。

归根结底,这一“亏本买卖”能够持续运行,背后仍是各类资管机构、银行、代销机构的一个共同目标,即,对规模的追求。