2025年上半年,储能和新能源车的增长让锂电池出货量保持了快速增长,作为行业龙头的宁德时代(300750)业绩亮眼——毛利率和产能利用率双提升,规模更小的亿纬锂能(维权)(300014)则没有那么幸运了。

上半年,亿纬锂能营收增长超过30%,归母净利润出现下降,扣除股权激励及单项坏账计提影响,扣非净利润增长3.78%,延续了此前三年增收难增利的态势。

尤其是,公司资产负债率创下2022年三季度以来的新高,这也让公司港股IPO变得更加紧迫,公司于2025年5月下旬提交了赴港IPO申请书,拟募集资金用于匈牙利、马拉西亚相关动力电池的扩产项目。

不过,《财中社》发现,过去四年,亿纬锂能的动力储能电池的产能利用率逐年下滑明显,而公司未来产能扩张将是现有产能的2倍左右,这将进一步加剧公司的产能过剩风险,公司业绩也面临行业产能过剩的冲击。

增收难增利

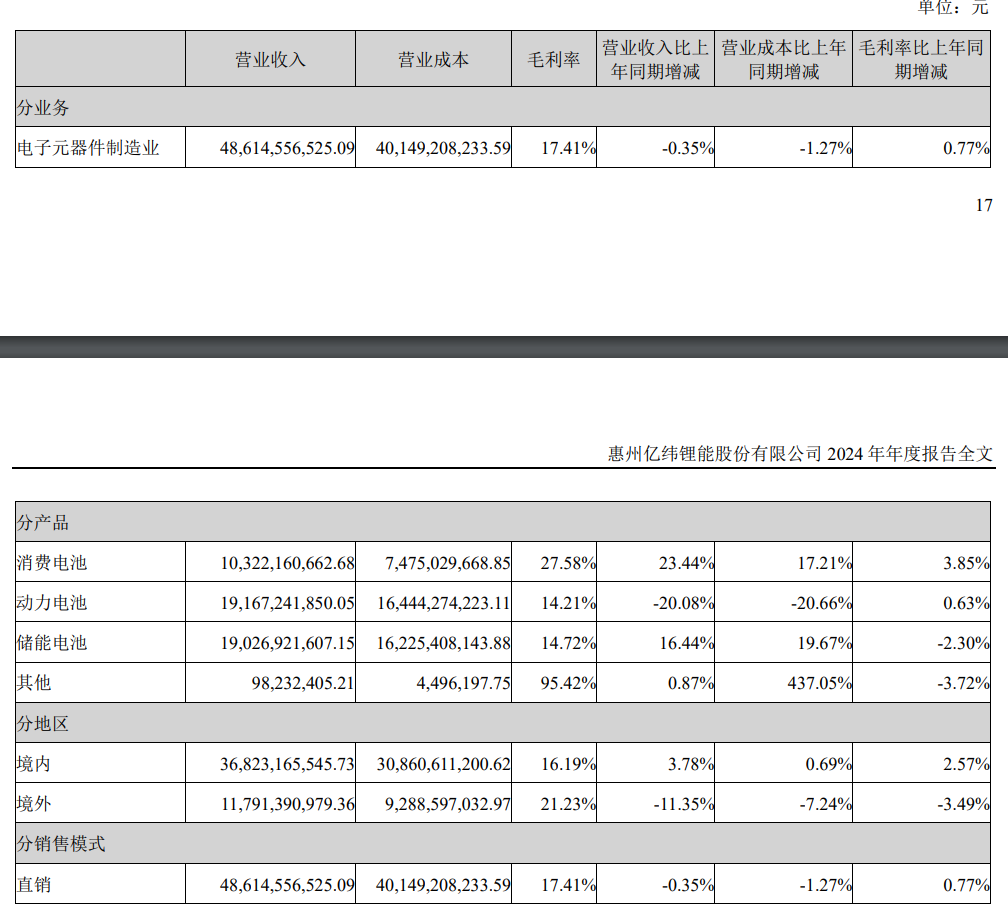

亿纬锂能主营业务为锂电池的生产销售,公司起家于消费电池领域,近年来向动力电池和储能电池扩张,形成了三大电池品类的格局,其中动力电池和储能电池后来居上,至2024年规模均超190亿元。

自2009年深交所上市以来,亿纬锂能营收和盈利均表现了高成长性。据招股书,自上市以来至2024年底,亿纬锂能营收的复合增长率为43.9%,净利润增长率为36%。

不过,近年来,公司面对的竞争越来越激励,销售和盈利增长均较前期大幅放缓。2022-2024年,亿纬锂能营收分别为363.04亿元、487.84亿元和486.15亿元,公司所有人应占溢利分别为35.09亿元、40.5亿元和40.76亿元,营收的复合增长率约15%,盈利复合增长率约为8%,营收增速远高于盈利增速。

2025年上半年延续了这一态势。报告期,公司营收和净利润分别为281.7亿元和16.05亿元,分别增加30.06%和下降24.9%。扣除股权激励及单项坏账计提的影响,公司上半年扣非净利润为22.18亿元,同比增长3.78%,营收增长有所加快,扣非净利润增速几乎停滞。

由于公司客户主要为汽车整车厂、储能电站运营商等,再上公司在这一领域面对宁德时代、比亚迪(002594)等大厂的竞争,公司在储能电池与动力电池均录得相对较低的毛利率。报告期,公司动力电池毛利分别为27.34亿元、32.57亿元和27.23亿元,毛利率分别为15%、13.6%和14.2%;储能电池毛利分别为8.45亿元、27.81亿元和28.01亿元,毛利率分别为9%、17%和14.7%。

受益于碳酸锂价格的下降,公司产品价格也出现下降。2022-2024年,亿纬锂能消费电池价格平均每支为6.9元、5.7元和5元,动力电池每GWh分别为1.1亿元、0.9亿元和0.6亿元,储能电池每GWh分别为0.8亿元、0.6亿元和0.4亿元。

产能利用率显著下滑

虽然起家业务为消费电池,但亿纬锂能是较早超动力储能电池转型的上市公司之一,为此,公司自2019年以来密集再融资。2019年2月,亿纬锂能通过非公开发行募集24.67亿元净额用于扩产;2020年10月又向7家独立第三方募集资金净额约24.8亿元,用于动力电池研发量产、补充流动资金等多个项目,2022年10月,公司又向控股股东及相关方募集资金净额89.7亿元,用于乘用车动力电池项目及补充流动资金;2025年3月,公司又募集了净额为49.71亿元的可转债,主要用于磷酸铁锂储能动力电池和乘用车动力电池项目。对于本次H股募集资金计划,公司表示将用于匈牙利、马来西亚等项目。

这还不够,公司有息负债也在增加。截至2025年6月底,亿纬锂能短期借款为7.53亿元,一年内到期的有息负债为53.35亿元, 长期借款为202.67亿元,应付债券为51.43亿元(主要为可转债),合计有息负债为314.98亿元,处于近年来的高位水平。

虽然过去几年保持了较大规模的盈利,但亿纬锂能过去几年的资产负债率依然在相对高位,分别为60.35%、59.72%和59.36%,2025年上半年底攀升至62.57%,较2020年及2021年均明显上升。

不仅如此,亿纬锂能还不断占用下游供应商的款项。2022-2025年上半年,公司应付账款和应付票据之和分别为252.86亿元、301.86亿元、289.21亿元和313.11亿元,且应付票据逐年下降,而应付账款连年创下新高;其应付账款(含应付票据)周转天数分别为218.67天、246.7天、264.99天及232.77天,这意味着其供应商供货大半年之后才能拿到全部货款。

这主要是因为动力电池和储能电池的扩产。据其可转债募集说明书,亿纬锂能存在较多的在建项目、拟建项目,根据2023年底的产能测算,现有产能84GWh,预计到 2025 年公司投产项目释放产能 126GWh,现有产能与新增释放产能之和将达到 210GWh,2 年内产能将扩大约 2 倍,扩产幅度较大,预计至 2027 年现有产能与新增释放产能之和将达到 328GWh,4年内产能将扩大约3倍。截至2024年底,亿纬锂能动力与储能电池攀升至112.9GWh,这意味着,公司未来还有近2倍的产能处于建设或者待建状态。

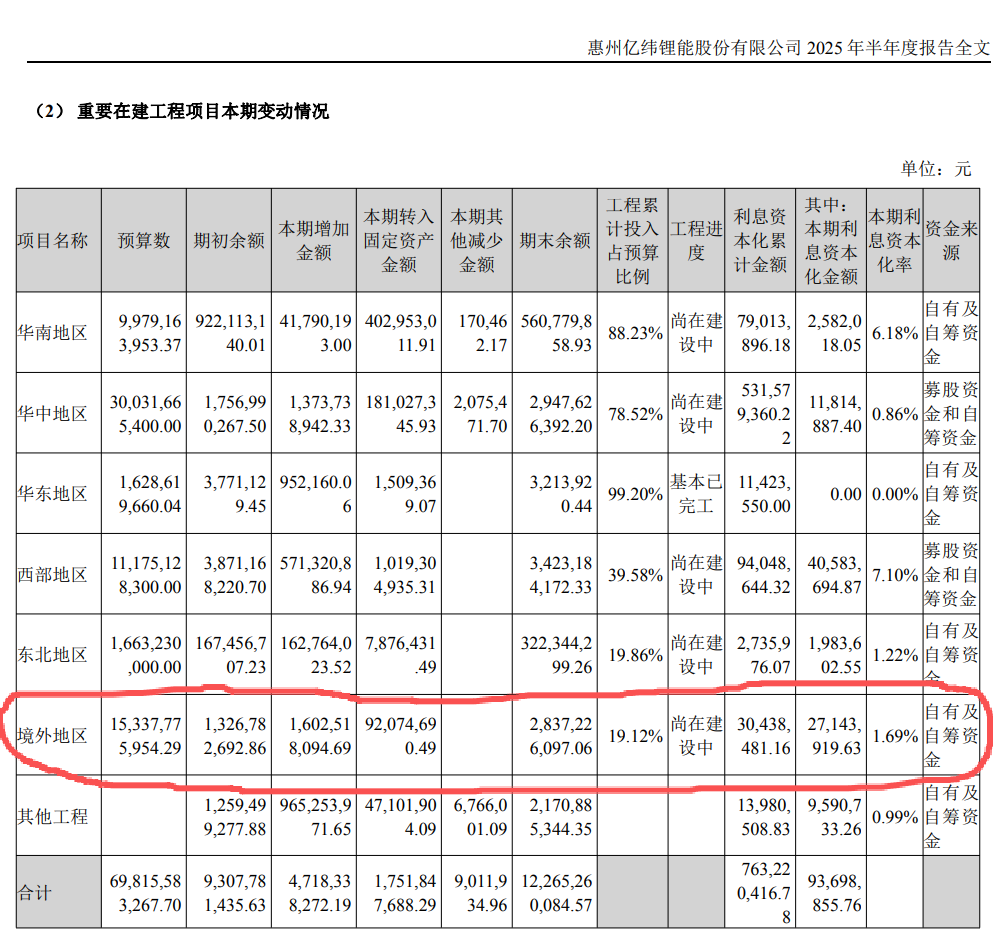

扩产带来了在建工程的高企。截至2024年底,公司在建工程期末余额为93.08亿元,至今年上半年进一步攀升至122.65亿元,随着项目的推进,将消耗更多的资本开支。特别是,公司境外项目预算数达到153.38亿元,目前的建设进度才19.12%,这意味着未来将需要更多的资金投入。

事实上,在此之前,亿纬锂能的产能利用率已经在逐年下滑。据可转债招股书和募集赴港招股说明书,2021年、2022年和2023年,公司动力储能锂离子电池产能利用率分别为96.14%、92.82%和 72.9%,至2024年底,其动力储能电池产能利用率更是下降至69.2%,创下近四年新低。